图源/图虫

(资料图片仅供参考)

(资料图片仅供参考)

据wind报道,美国商务部9月13日公布的数据显示,美国8月CPI同比增长8.3%,前值为8.5%,预估为8.1%。8月份扣除食品和能源的指数环比增0.6%,同比增长6.3%。

美国8月份通胀报告强于预期,市场波动加剧

截至9月13日晚21时,美国CPI数据发布后,美股期货短线下挫,纳指期货跌超2%。

图/wind

美国国债收益率飙升。美国2年、30年期收益率和基准TIPS收益率触及今年迄今高点。

图/wind

美元指数短线拉升逾100点,截至9月13日晚21时报109.33。美元兑日元拉升近200点,报144.60,英镑兑美元跌近130点,目前报1.1534。

图/wind

黄金方面走低,COMEX黄金现报1707.9美元/盎司,跌幅1.88%。

截至9月13日晚21时,国际原油方面也直线走低。

美国CPI报告公布后,美联储掉期交易完全定价美联储9月加息75个基点,显示2023年初终端利率高于4.15%。

美元指数曾一度高位回落

据记者观察,在9月美联储加息75个基点预期持续升温之际,美元指数却遭遇突如其来的冲高回落。

早前,美元指数徘徊在107.74附近,在9月13日19时创下8月26日以来的最低值。

图/wind

通联数据Datayes统计显示,过去5个交易日美元指数从过去20年以来最高值110.79直线回落至107.74,跌幅超过2.7%。

“这令华尔街金融市场颇感意外。”一位华尔街对冲基金经理向记者感慨说。因为多数华尔街投资机构预计在9月底美联储加息75个基点靴子落地前,美元指数将保持迭创新高态势。

在他看来,美元指数之所以突然高位回落,主要受到两大因素影响,一是欧洲央行大幅加息75个基点且释放继续大幅加息的信号,令众多投资机构意识到欧元兑美元的利差劣势正快速收窄,纷纷对欧元进行空头回补,带动欧元汇率回升与美元指数被动下跌,二是近期原油价格下跌令市场预期8月美国CPI同比涨幅或将回落至8.1%,令部分华尔街投资机构重新押注美联储或在9月仅仅加息50个基点,纷纷对美元头寸进行获利了结。

汇丰控股全球外汇研究主管Paul Mackel表示,尽管市场又面临美元指数是否见顶的争议,但他认为美元见顶时刻尚未到来,因为导致美元指数走势发生根本性变化的因素尚未出现。

记者多方了解到,随着美元指数突然回落,华尔街对美元指数是否见顶的争议正持续发酵。越来越多美元期权投资者开始押注美元指数已经“见顶”,因为衡量一个月风险逆转的指标(比较美元看跌期权与看涨期权孰强孰弱)显示,交易员对美元指数的看好程度已触及过去一个月以来的最低值。

但与此同时,不少避险资金仍在持续逢低抄底美元,究其原因,一是他们认为美联储加息力度仍超过其他国家,令美元利差优势继续扩大,二是全球经济增速放缓,令他们意识到除了美元,似乎找不到其他可靠的避险资产。

值得注意的是,即便美元保持强势上涨,也不会影响全球资本陆续回流新兴市场。

国际金融协会(IIF)公布8月资金流动数据显示,尽管8月底美元指数开始迭创新高,但在连续5个月资金流出后,8月新兴市场终于迎来270亿美元的资金净流入。

“这背后,是越来越多全球资本已经在强势美元环境下开展资产全球化配置,因为越来越多投资机构也注意到,因美元强势上涨而将更多资金配置美元资产,同样是一种风险。”上述华尔街对冲基金经理向记者透露。

美元指数突然大跌探因

在前述华尔街对冲基金经理看来,过去5个交易日美元突然冲高回落,俨然成为华尔街热议的一大话题。因为在9月初美元指数触及过去20年以来最高值110.79后,市场普遍认为在9月美联储继续大幅加息75个基点的“加持”下,美元指数仍将不断刷新历史高点。

但是,面对突如其来的美元大幅回落,不少对冲基金只能削减高杠杆的美元看涨头寸止损,无形间放大了美元跌势。

在他看来,美元指数突然大跌,或与欧洲央行大幅加息75个基点有着紧密关联。究其原因,是美元此前之所以能够迭创新高,一个重要幕后推手是欧洲陷入能源供应危机令欧元兑美元指数一度跌至过去20年以来最低点0.9862,带动美元指数被动大幅上涨;但随着欧洲央行大幅加息75个基点且暗示可能继续大幅加息,越来越多投资机构开始预计欧元兑美元的利差劣势持续大幅收窄,纷纷对欧元进行空头回补,令欧元回升同时,迫使美元指数被动回落。

一位外汇经纪商告诉记者,在上周欧洲央行大幅加息75个基点后,量化资金成为欧元空头回补的最大推动力量。因为他们往往会根据欧元兑美元的利差劣势是否继续扩大,判断欧元汇率跌势。如今欧元央行大幅加息导致欧元兑美元利差劣势收窄,吸引他们纷纷反向投资——加大抄底欧元的力度。

Macro Risk Advisors策略分析师John Kolovos表示,美元指数之所以无视美联储大幅加息75个基点而快速回落,也与获利回吐盘潮涌有关。近期美元指数走势显示,只要美元指数涨幅突破一定幅度,就会迎来高位回落。比如6-7月美元指数从103.4上涨至109.30后,就出现一轮快速回调;8-9月美元指数从104.65上涨至110.79后,同样出现一波跌势。

“这背后,可能是套利资本忌惮美元过度上涨,可能会引发越来越多非美国家集体干预汇市遏制美元走强。”前述华尔街对冲基金经理向记者指出。尽管这种可能性偏低,但不少套利资本仍然担心非美国家的干预汇市行为最终会形成某种合力,令美元指数大幅冲高回落——他们与其被动“应战”,不如早早落袋为安胜算更高。

他直言,这导致外汇市场的投资逻辑悄然发生,以往华尔街机构对美元的买涨策略主要是“买预期,抛事实”,如今他们更注重“卖预期,买事实”,即只有当美联储在9月如预期般加息75个基点,市场才敢于继续推高美元指数。

美元强势无碍全球资本重回新兴市场

值得注意的是,美元冲高回落是否会令全球资本重拾对新兴市场资产的投资兴趣,正成为金融市场关注的新焦点。

“事实上,不少投资机构已经习惯在强势美元环境下,通过优化新兴市场资产投资策略进行资产全球化配置。”一位新兴市场投资基金经理指出。具体而言,全球资本一方面通过买涨受益大宗商品价格上涨而财政状况改善的新兴市场资产,实现更高的投资收益;另一方面则增持经济增长基本面相对稳健且货币汇率双向波动的中国等新兴市场国家资产,作为投资的避险港湾。

国际金融协会(IIF)公布8月资金流动数据显示,在连续5个月资金流出后,8月新兴市场终于迎来270亿美元的资金净流入,这标志着全球资本不再受制于美元走强与美联储大幅加息,开始重回新兴市场。

这位新兴市场投资基金经理表示,这背后,是越来越多全球资本也注意到,光靠美元上涨而加仓美元资产,其实也存在着较高风险,因为美联储持续大幅加息正令美债美股估值大幅下跌,令资本配置美元资产的潜在投资亏损幅度甚至超过美元升值收益,迫使他们必须通过资产全球化配置(将更多资金投向新兴市场)以化解上述投资风险。

盛宝金融(Saxo Capital Markets)高级策略师Charu Chanana表示,这不意味着市场开始押注美元指数见顶,因为在美联储加息幅度仍超过其他国家的情况下,押注美元见顶下跌的风险仍然非常大,除非市场看到美联储愿意放缓激进加息力度以容忍更高通胀率,或更多非美国家决定干预汇市遏制强势美元,美元指数才会真正见顶。

来源:(记者:陈植,编辑:张星)、wind

猜你喜欢

猜你喜欢 全球快看:继续扫货“旧能源

全球快看:继续扫货“旧能源  古巴储油基地大火蔓延!一座

古巴储油基地大火蔓延!一座  今后五年北京经济总量将突破

今后五年北京经济总量将突破  全球速递!桃娘小火锅瞄准加

全球速递!桃娘小火锅瞄准加  涉嫌证券市场操纵 昇兴股份

涉嫌证券市场操纵 昇兴股份  上市银行资产质量保持稳定

上市银行资产质量保持稳定  趋势|从德国,到巴西,再到

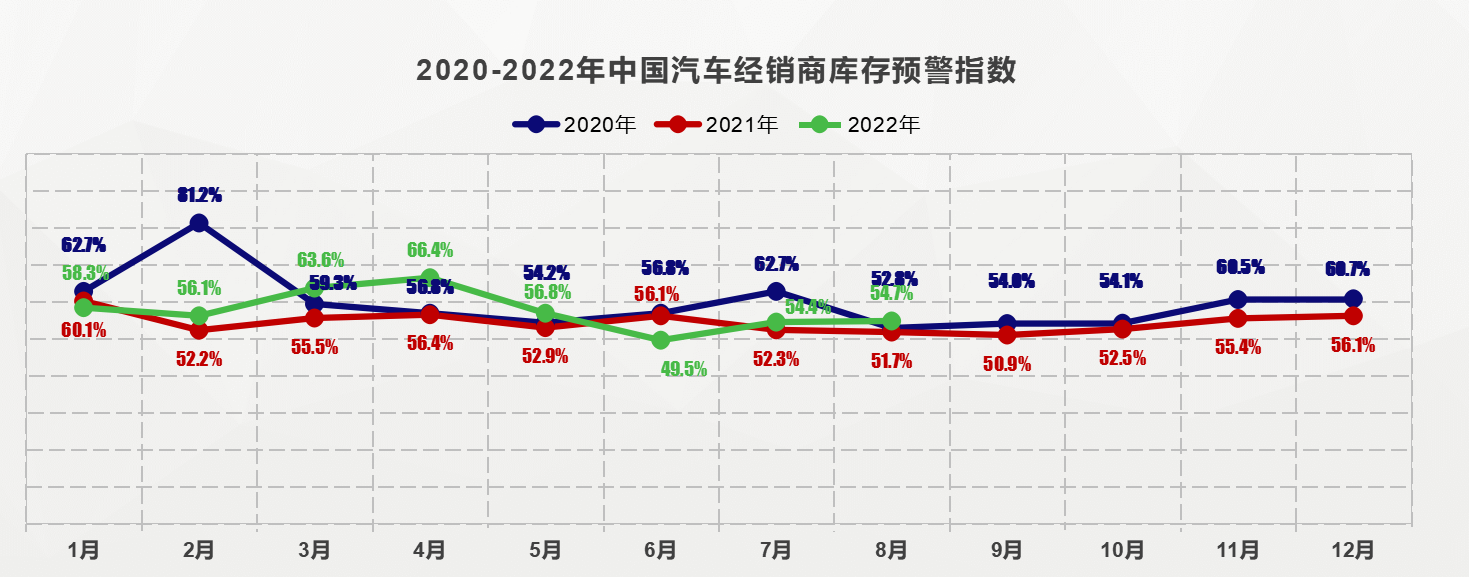

趋势|从德国,到巴西,再到  8月库存预警指数表现稳定

8月库存预警指数表现稳定