记者 陈植 上海报道

时隔7个月后,中国再度增持美债。

据美国财政部发布的最新国际资本流动报告(TIC)显示,7月中国持有的美债规模较6月环比增加22亿美元,持仓规模回升至9700亿美元,扭转此前7个月连续减持的趋势。

【资料图】

【资料图】

与此对应的是,另一个美债持有大国日本在7月环比减持20亿美元美债,令其持有的美债总规模降至12343亿美元。

银科控股首席经济学家夏春向记者指出,中国在7月增持美债的时间节点与投资策略都把握得相当好,一方面是美元指数持续走强,令增持美债的汇兑收益水涨船高,另一方面7月起美国经济衰退迹象日益明显,令美债的避险配置需求开始增加,令美债价格有望回升。

“更重要的是,当前美国国债收益率已明显偏离长期趋势,超卖迹象日益明显,适度增持也能获得不菲的抄底收益。”夏春向记者直言。

在一位华尔街宏观经济型对冲基金经理看来,7月中国增持美债,或与他们调整美债投资策略有着密切关系——受美联储持续大幅加息影响,7月起长短期美国国债收益率倒挂状况日益扩大,甚至2年期-10年期美债收益率倒挂幅度一度创下24个基点,在这种情况下,中国适度增持2年期以内的短期美债,可以在更短时间获取不亚于长期美债的投资回报。

“目前,华尔街市场都在密切关注中国持有美债规模是否会持续增加,作为判断海外官方资本逆转美债减持策略的重要风向标。”上述华尔街宏观经济型对冲基金经理告诉记者。

美国财政部发布的TIC报告显示,7月日本、卢森堡、开曼群岛、瑞士、比利时和爱尔兰减持美债的规模分别达到20亿美元、26亿美元、85亿美元、80亿美元、36亿美元与79亿美元,所幸的是,全球私人投资者持续买入美债避险或套取美元升值收益,令当月海外投资者持有美国国债总规模环比增加704亿美元,至75012亿美元。

记者多方了解到,当前海外官方资本减持、私人资本增持美债的格局仍将持续,究其原因,一是在美元指数迭创新高的情况下,越来越多国家不得不减持美债持仓以筹措美元资金,用于干预汇市与稳定本国货币汇率;二是鉴于欧美经济衰退风险日益加大,越来越多全球私人资本正将美债视为可靠的避险资产而不断加仓。

尤其在9月美联储或因高通胀而加息100个基点的预期持续升温的情况下,上述格局仍在持续发酵。

通联数据Datayes显示,受美联储持续大幅加息影响,8月以来美元指数从104.63跳涨至110.11,期间累计涨幅超过5.2%,与此对应的是,英镑、日元、韩元、欧元纷纷跌至过去20年以来最低值。这一方面迫使更多国家需减持美债仓位以筹措美元资金用于汇市干预,另一方面非美货币迭创新低,又无形间加速很多非美国家资本流出压力骤增,导致这些国家不得不继续减持美债持仓以干预汇市稳定本国货币汇率。

夏春告诉记者,短期内这种“恶性循环”似乎还很难结束,除非美联储此轮激进加息周期终结与美国经济出现实质性衰退令美元指数涨势出现真正意义上的拐点。

中国增持美债探因

上述华尔街大型宏观经济型对冲基金经理告诉记者,7月中国持有美债规模环比回升22亿美元,多少出乎华尔街的意料。因为在经历此前7个月连续减持后,华尔街投资机构普遍预计这个数值仍将继续回落。

记者多方了解到,中国之所以在7月增持美债,可能基于三方面的考虑,一是7月美国通胀悄然“见顶”,令美债估值下跌压力有所缓解;二是美国经济衰退风险日益加大,持有美债的资产安全性远远高于持有美股;三是随着美联储持续大幅加息令美元指数迭创新高,适度增持美债资产,可以缓解外汇储备里非美资产兑换美元后的金额下跌压力,有助于外汇储备规模基本稳定。

这位华尔街大型宏观经济型对冲基金经理则认为,7月中国增持美债,或与中国调整美债持仓投资策略有着某种关联。具体而言,随着美联储持续大幅加息令长短期美债收益率倒挂,中国增持短期美债的综合收益率不亚于持有长期美债,因此中国相关部门或在7月做了相应美债持仓调整。

在他看来,考虑到美联储持续大幅加息令美债估值仍有下跌压力,中国在调整美债持仓策略同时,会对增持美债部分进行套期保值与风险对冲,从而令自身美债持仓成功规避美债价格下跌风险,且获取相对稳健的投资回报。

“事实上,鉴于美联储持续大幅加息令美债价格估值走低,越来越多国家都在大幅下调美债持仓的风险敞口,避免美债价格继续走低触发外汇储备规模进一步回落。”对冲基金Oanda市场分析师Edward Moya指出。这背后,是越来越多国家一直在有序减持美债持仓以筹集美元资金用于干预汇市,力保本国货币汇率稳定,但他们又害怕外汇储备过度减少,反而会招致更多国际资本对本国货币汇率的投机沽空潮。

全球私人资本增持美债格局还能延续多久

值得注意的是,7月美债市场仍延续海外官方资本减持、私人资本持续买入的格局。

美国财政部发布的TIC报告显示,尽管7月日本、卢森堡、开曼群岛、瑞士、比利时和爱尔兰总计减持美债规模达到326亿美元,但随着全球私人投资者持续加仓美债,令当月海外投资者持有美国国债规模仍环比增加704亿美元。

“这背后,是海外官方资本与私人资本呈现截然不同的投资心态,官方资本一面需筹集美元资金拥有干预汇市,一面则担心美联储大幅加息令持有的美债估值下跌,不得不持续减持美债;相比而言,私人资本则担心欧美经济衰退引发股票等权益类资产剧烈下跌,纷纷加仓美债避险。”Edward Moya分析说。

但是,私人资本加仓美债是否持续,仍是未知数。

记者获悉,随着美元迭创新高令不少非美货币创下记录低点,一种全新的外汇套利交易正悄然流行。具体而言,越来越多海外私人资本开始抛售美债筹集美元,转而将美元兑换成迭创新低的本国货币,从而赚取更多本国货币以实现更大的汇兑收益。

以日本为例,今年前7个月,日本金融机构累计减持美债规模达到697亿美元,其中不乏日本投资机构趁着日元兑美元汇率迭创过去20年以来最低点,大举减持美债以筹集美元,再兑换成更多日元,最终赚取更大的汇兑收益。

夏春告诉记者,未来影响全球资本投资美债的核心因素,仍是通胀、经济衰退、美债收益率与美元走势的相对变化。若美元指数仍然强于其他非美货币,不排除全球私人资本仍会继续增持美债。

瑞士百达财富管理宏观经济研究主管Frederik Ducrozet认为,全球私人资本继续增持美债,还取决于欧洲央行的未来加息力度,7月欧洲央行突然大幅加息50个基点令欧洲债券价格大跌,令套利资本上演了弃欧债投美债的行情,这也是7月全球私人资本大举流入美债的重要原因。若未来欧洲央行采取相对宽松的货币收紧政策,加之欧洲经济衰退日益明显令德国债券避险价值增加,不排除部分私人资本可能会回流欧洲债券。

记者多方了解到,目前不少全球家族办公室仍在持续加仓美债资产,且呈现越跌越买的迹象。因为他们在押注美联储大幅激进加息或令美国经济很快衰退,导致美债价格将大幅回升,令他们现在的抄底策略收获巨大的超额回报。

猜你喜欢

猜你喜欢 环球观天下!财报前瞻 |

环球观天下!财报前瞻 |  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  世界视讯!全国夏粮旺季收购

世界视讯!全国夏粮旺季收购  江南布衣净利润同比减少13.6

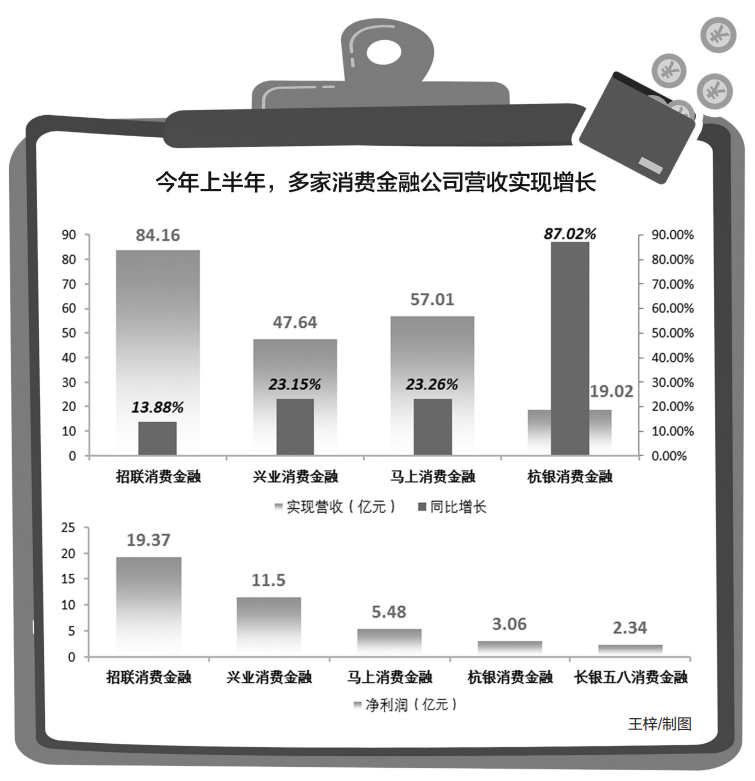

江南布衣净利润同比减少13.6  消金业上半年经营数据公布:

消金业上半年经营数据公布:  安井携安井小厨、冻品先生亮

安井携安井小厨、冻品先生亮  8月库存预警指数表现稳定

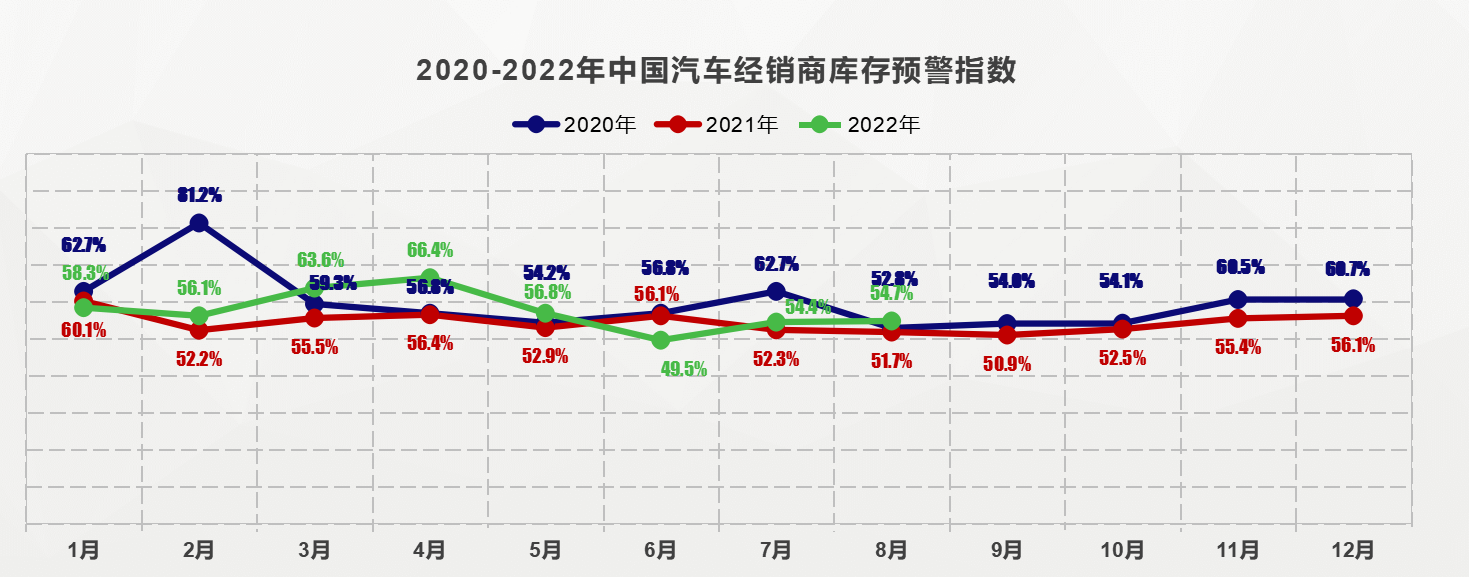

8月库存预警指数表现稳定