周三(9月21日)亚市盘初,美元指数窄幅震荡,目前交投于110.18附近,守住了隔夜大部分涨幅;美元周二升至接近20年高点,因投资者准备迎接美联储的又一次大举加息,这也是本周密集央行会议的主要焦点。美元兑加元则守在隔夜创下的近两年高点附近,加拿大核心通胀率降幅,美元兑加元周二大涨0.88%,一度创下近两年新高至1.3374。

美联储在周二开始了为期两天的会议,利率期货交易商预计加息75个基点的可能性为83 %,加息100个基点的可能性为17%。

(资料图片)

(资料图片)

美元指数周二尾盘上涨0.5%,报110.19,略低于本月早些时候触及的逾20年高点110. 79,有望在六周内第五周周线上涨。

今年到目前为止,美元已经飙升了约15%,势将录得41年来最大年度百分比涨幅。

瑞银集团(UBS)驻纽约的外汇策 略师Vassili Serebriakov说,“目前很难看到美元的顶部,短期因素正在推动对美元的需求:冒险意愿疲软,对全球经济衰退的担忧,鹰派美联储,以及乌克兰战争等因素。一旦美国通胀触顶,全球经济见底,美元将转而走低,但我们还没有到那一步。”

同样在周二,瑞典央行将利率提高了100个基点,幅度超过分析师的预期,导致瑞典克朗兑欧元和美元短暂飙升。

但瑞典克朗没能保持住这波强势。欧元兑克朗扩大了最近的涨幅,攀升至10.8808克朗的六个月新高。欧元兑瑞典克朗尾盘上涨0.6%,报10.8630。美元兑克朗也攀升了0.6%,至10.8994。

ING的货币策略师Francesco Pesole说。“从某种程度上说,这是瑞典央行一次提振克朗的尝试,但失败了,这并不令人意外。”

他说,欧洲货币与央行政策之间的关系已经被打破,市场越来越多地以欧洲的能源和增 长前景作为交易题材。

对利率政策预期敏感的美国两年期国债收益率 最高升至3.992%,为2007年11 月以来最高,这为美元提供了额外的支持。

欧元兑美元周二下滑0.53%,至0.9968,此前在9月6日跌至0.9864美元,为20年来最低。

即使在欧洲央行或者拉加德表示该行可能需要将利率提高到限制经济增长的水平,以冷 却需求并打击不可接受的高通胀后,欧元也未能得到提振。 (Full Story)

英镑兑美元周二下跌0.45%,收报1.1379。英国央行将在周四公布利率决定,投资者对加息50还是75个基点的可能性看法不一。

日本央行本周也将召开会议,但普遍预计将维持其超宽松刺激政策--包括将10年期国债收益率固定在零附近--以支持脆弱的经济复苏。

由于这一政策,日元今年已经暴跌近25%,美元兑日元周二尾盘上涨0.36%,收报143.70,在9月7 日攀升至144.99的24年高点后长达一周的盘整走势仍在继续。

加元周二大幅走弱,美元兑加元周二大涨0.88%,盘中最高触及1.3374,为2020年10月以来新低。此前周二出炉的数据显示加拿大核心通胀率降温,受汽油价格下跌影响,加拿大8月份通胀率连续第二个月下降,对于加拿大央行来说这是一个可喜的迹象,表明其加息行动或许正在奏效。8月份CPI同比上升7%,低于7月的7.6%和6月份创下的四十年高点8.1%。

周二重点数据和大事前瞻

机构观点汇总

【Keel Point首席经济顾问:预计美联储将加息75个基点 向限制性政策迈出重要一步】

Keel Point首席经济顾问Steve Skancke说,8月份CPI数据不会改变美联储对抗通胀的鹰派情绪,但不断扩大的反通胀压力将通胀预期推回到正常水平可能足以让美联储维持75个基点的加息轨道。由于经济和消费支出正在放缓,加息一个百分点的可能性“很低”。鉴于美联储的利率水平已经处于“中性”水平,加息75个基点将向限制性政策迈出重要一步,更大幅度的加息将是破坏美国经济的不必要风险,到目前为止,美国经济正成功地朝着美联储推动的方向发展。如果加息1个百分点,将表明美联储担心通胀已经失控,意味着将采取更激进的政策应对措施

花旗银行:加拿大核心通胀风险仍趋于上行

【摩根大通:美国经济“阴云”正在积聚】

摩根大通CEO戴蒙:美国经济在就业、消费支出方面表现强劲,但受到通胀、供应链、俄乌冲突和加息的压力。更高的银行资本金要求正在成为一个重大的经济风险。经济“阴云”正在积聚,但经济学家们对其严重程度存在分歧。

欧洲央行行长拉加德:或需将利率提高到限制经济增长的水平

欧洲央行行长:拉加德表示,欧洲央行可能需要将利率提高到限制经济增长的水平,以冷却需求并打击不可接受的高通胀。她说:“如果有证据表明,高通胀率有可能使通胀预期脱锚,那么与我们的目标相符的政策利率将位于限制性领域。”

【汇丰银行:预计欧元兑美元将在未来几周内跌破年内新低】

欧元兑美元继续在平价附近盘整。但汇丰经济学家预计,欧元兑美元EUR/USD将在未来几周跌破年内新低。尽管该货币对在平价水平获得支撑,但我们预计,由于美元走强以及欧元区经济面临的一系列挑战(如衰退风险和通胀上升),欧元兑美元将在未来几周跌破年内新低。积极的一面是,即将在9月25日举行的意大利大选带来的风险似乎并不大,同时我们注意到,意大利大选的基调一直是温和的,没有强烈的欧元怀疑主义成分。如果意大利的政治发展对欧元有下行风险,那么这种风险也不太可能在本月爆发。

猜你喜欢

猜你喜欢 快消息!“最准分析师”称苹

快消息!“最准分析师”称苹  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  世界时讯:大牛股ST曙光实控

世界时讯:大牛股ST曙光实控  复星系减持两公司 港股复星

复星系减持两公司 港股复星  前8个月山西省一般公共预算

前8个月山西省一般公共预算  柏厨家居成功斩获华腾杯2022

柏厨家居成功斩获华腾杯2022  8月库存预警指数表现稳定

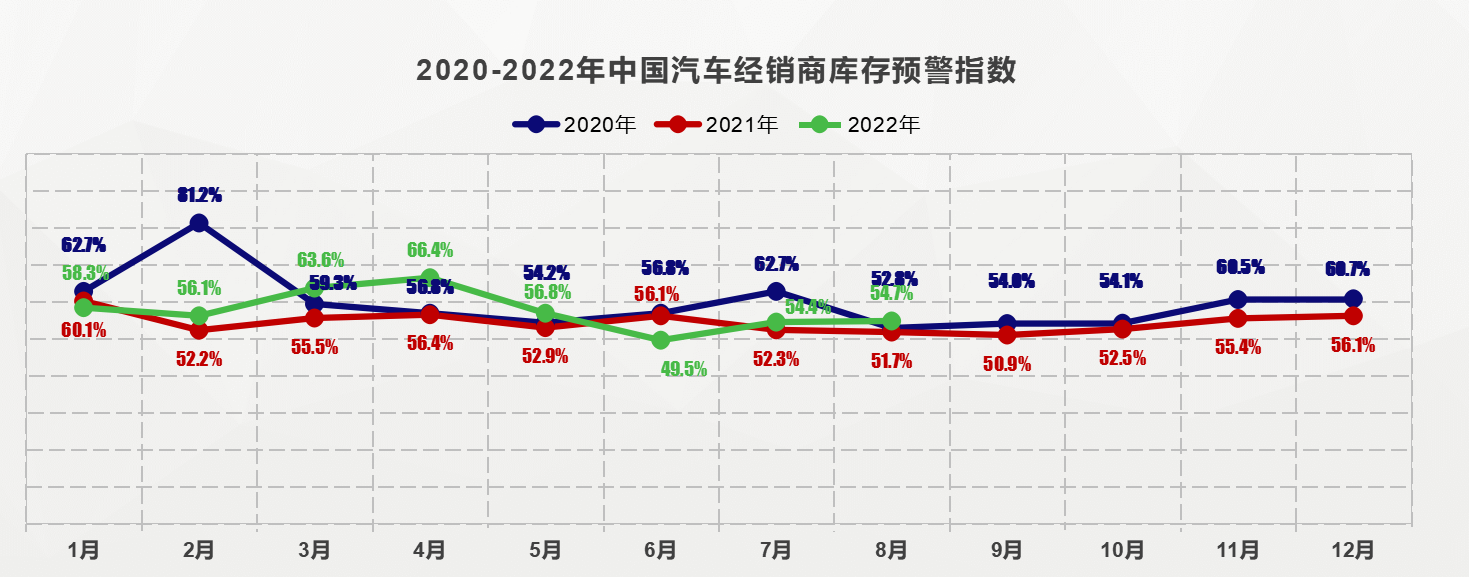

8月库存预警指数表现稳定