冉学东

10月7日,美国劳工部披露的2022年9月美国非农数据全面超预期:新增非农就业26.3万人,此前的市场预期是25万人,1至9月月均新增非农就业人数高达42万人,失业率下降0.2%至3.5%,这个数据的预期是3.7%,美国的失业率处于50年最低。

数据发布后,联邦基金利率期货预测11月美联储加息75BP的可能性由85.5%升至92%,刚刚平息了不几天的国际金融市场再次出现风浪,美债市场大幅下跌,美股下跌,美元再次飙升,其他非美货币贬值。

(资料图片)

(资料图片)

就业数据超出预期,美国就业人口薪资增幅强劲,为目前已经高企的通胀再添一把火。

美联储成员目前的一致表态是,在有迹象显示美国通胀走向2%目标之前,美联储的政策都是限制性,金融市场动荡不能阻止美联储的加息步伐。在3月-9月短短几个月的时间,美联储已经共计加息300bp,目前市场已经预期11月、12月和明年2月分别加息75、50和25基点。

美联储持续大幅加息最直接的影响是美元的升值,年初至今美元已经升值20%,日元从年初至今也已经贬值20%,韩元是表现第二差的亚洲货币,至今贬值15%,欧元对美元跌破平价,至今贬值14%;英镑跌至1985年以来最低,累计跌幅达17%,其他亚洲货币对美元跌幅也在5%到15%之间。

美联储加息缩表,奉行了严厉的紧缩政策,导致美元大幅升值,意味着美元正在减少,全球面临美元流动性进一步枯竭的窘境。

其最直接的表现是各国美元储备的大幅缩水,彭博数据显示,今年以来外汇储备缩水约1万亿美元至12万亿美元,降幅为7.8%,为2003年有记录以来的最大降幅。

有两个因素导致外汇储备缩水,一个是由于美元大幅升值,而其他非美货币贬值,而外汇储备一般都是以美元披露,其他非美货币折算成美元就会大幅缩水,也就是汇兑损益;另外一个因素是,当美元大幅加息时,美元与其他货币的利差扩大,再加上本币汇率大幅下跌,非美货币经济体的资本可能流出;于此同时各国央行为了稳定汇率,必须消耗外汇储备干预市场,也就是在外汇市场上卖出美元,同时买进本币,以支持汇率,这会导致外汇储备缩水。

其中,印度的外汇储备是消耗最多的。印度央行官方网站10月7日公布的数据显示,截至9月30日,印度央行外汇储备降至5326.64亿美元,相比报告期前一周,印度央行的外汇储备减少48.54亿美元。

今年日元持续疲软,兑美元大幅下跌,日本政府为了稳定汇率,近期采取了24年来首度干预汇市的手段,打响“货币保卫战”。日本的外汇储备是在9月开始下降的,其下降幅度也是有记录以来最大的。

此前据媒体报道,日本政府这次在外汇市场的干预规模可能达到3万亿日元,创历史新高。

截至今年8月底,日本央行拥有的外汇储备总额是1.17万亿美元,这个数值在全球也属于非常高的,而东京本币市场上的日均日元交易量也才4790亿美元,两者的比率约为2.4倍。但即使如此,市场普遍认为,若没有得到美国的支持,日本的单边干预行动不太可能轻易取得成功。

此次干预后,日元兑美元再度走弱,多次跌破145的关键点位,接近日本政府上次干预的水平,市场现在猜测日本政府可能年内第二次出手干预,有人也甚至猜测可能再次出现当年广场协议的多国联合干预。

然而,外汇储备本来就是用来应对本币贬值,维护金融稳定的,但是外汇储备是有限的,在干预的过程中,外汇储备大幅减少,最终会对金融稳定产生压力。

渣打银行上月中旬的数据显示,亚洲新兴市场(不包括中国)一项受到密切关注的衡量外汇储备充足程度的指标(即一个国家可以用其持有的外汇储备支付多少个月的进口额),已降至了约7个月,为2008年全球金融危机以来的最低水平。

而在今年年初这一数字约为10个月,2020年8月时曾高达16个月,这表明亚洲新兴国家捍卫本国货币的“弹药”储备正在逐渐枯竭。

在亚洲国家中,只有中国是个例外,外汇储备充裕,当然由于美元的大幅上涨和全球金融资产价格大幅下跌影响,最近外汇储备也在下降。

截至2022年9月末,我国外汇储备规模为30290亿美元,较8月末下降259亿美元,降幅为0.85%。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模小幅下降。

中银证券(601696)在近期一份报告中提到,评估一国外汇储备充足性有多个指标。无论从哪个指标来看,目前中国的外汇储备均较为充裕。

外汇储备是新兴市场国家捍卫本币汇率,防止外部冲击,维护金融稳定最主要的工具,由美联储加息紧缩导致的外汇储备缩水正在威胁着全球金融体系的稳定。

猜你喜欢

猜你喜欢 世界视讯!新车只“租”不卖

世界视讯!新车只“租”不卖  主体持续扩大、商品结构持续

主体持续扩大、商品结构持续  5G网络数字孪生|思特奇荣获T

5G网络数字孪生|思特奇荣获T  微动态丨国家知识产权局:截

微动态丨国家知识产权局:截  复星系减持两公司 港股复星

复星系减持两公司 港股复星  1-8月深圳经济保持恢复发展

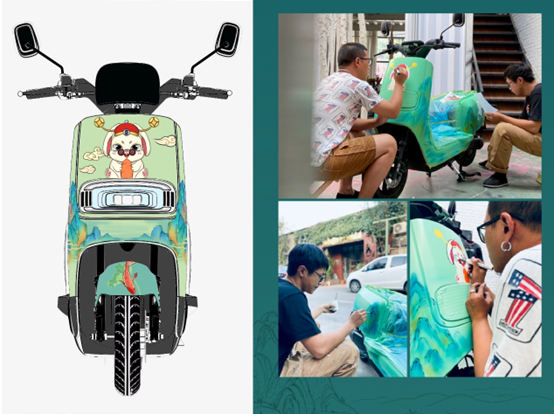

1-8月深圳经济保持恢复发展  电动车上的东方美学,新日幻

电动车上的东方美学,新日幻  市民申领热情高涨 河南洛阳

市民申领热情高涨 河南洛阳